-

- 公司:

- 诚信江南信息咨询有限公司

-

- 联系:

- 王经理 蒋经理

-

- 手机:

-

15720886679

13862072497

13862067092

-

- 地址:

- 苏州312国道机电五金城旁

- 银行承兑汇票常见背书问题38阅读 2025-11-29 15:57:47

- 什么是电子银行承兑汇票45阅读 2025-11-29 15:52:54

- 电子银行承兑汇票贴现的条件和要求36阅读 2025-11-29 15:49:46

- 电子承兑汇票贴现的要求40阅读 2025-11-29 15:48:14

- 电子承兑汇票贴现的步骤34阅读 2025-11-29 15:47:08

无锡商业承兑汇票贴现,因为专业所以信赖

2025-11-30 03:02:01 910次浏览

价 格:面议

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。

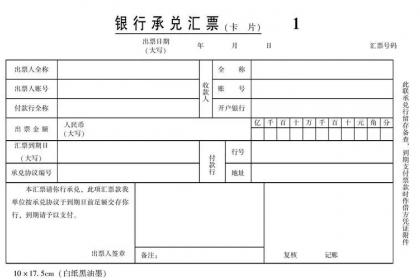

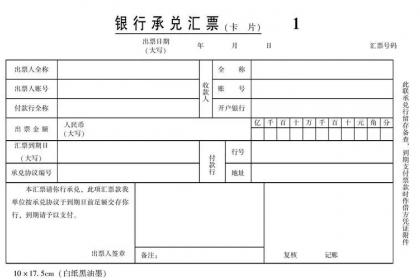

银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑汇票多产生于国际贸易,一般由进口商国内银行开出的信用证预先授权。

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到期时提示付款,也可以在未到期时向银行尤其是承兑银行要求贴现取得现款。银行贴进票据后,可以申请中央银行再贴现,或向其它银行转贴现,更一般的做法是直接卖给证券交易商,再由其转卖给其它各类投资者。银行承兑汇票的重要投资者是外国银行和非银行金融机构。

银行承兑汇票承兑期限为6个月或以下

1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。

2.贴现的性质:贴现是银行的一项资产业务,汇票的支付人对银行负债,银行实际上是与付款人有一种间接贷款关系。

3.再贴现和转贴现:再贴现是指贴现银行向中央银行再转让汇票,转贴现是指贴现银行向其他商业银行转让汇票,二者都是贴现银行以未到期的贴现票据,经背书后的再次贴现,中央银行或其他商业银行按规定扣除再贴现或转贴现的利息后,给申请贴现行兑付票款。

财务报表上的借和贷分别指

借:指支出、借出、应收账款,凡现金流出都是“借”。

贷:指收入、贷款、回笼、应付账款,凡现金流入都是“贷”。

电子银行承兑汇票是在出票人(即承兑申请人)以数据电文形式向开户银行提出申请,经承兑银行审批并同意承兑后,保证承兑申请人在指定日期无条件支付确定金额给收款人或持票人的票据。电子银行承兑汇票是纸质银行承兑汇票的继承和发展,电子银行承兑汇票所体现的票据权利义务关系与纸质银行承兑汇票没有区别,不同之处是电子银行承兑汇票以数据电文形式替代原有的纸质实物票据,以电子签名取代实体签章,以网络传输取代人工传递,以计算机录入代替手工书写,实现了出票、流转、兑付等票据业务过程的完全电子化。

1、附属的票据行为。

2、远期汇票付款人所为的票据行为。

3、表示愿意支付汇票金额的票据行为。

4、汇票付款人在汇票上所为的票据行为。

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。

2.完全承兑原则。我国票据法第54条规定,付款人必须在持票人提示付款的当日,足额付款。通过该条的规定,可以认为我国票据法在事实上是否认部分承兑的,付款人进行部分承兑的,应视为承兑附有条件,依票据法第43条的规定,视为拒绝承兑。这在票据法上称为完全承兑原则。

3.单纯承兑原则。我国票据法第43条规定,付款人承兑汇票,不得附有条件;承兑如果附有条件的,视为拒绝承兑,不发生承兑的效力。这在票据法上称为单纯承兑原则。

-

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务24-01-12 02:57:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务24-01-12 02:57:01 -

现在人们用到汇票的人已经越来越少了,那么在有些人之间还是会用到汇票贴现的,那么什么是承兑汇票贴现呢,银行承兑汇票的贴现率又是多少呢,银行承兑汇票贴现要具备什么样的条件呢, 一、承兑汇票的贴现申请人必须满足以下几个条件: 1、依法登记注册并22-03-02 17:30:01

现在人们用到汇票的人已经越来越少了,那么在有些人之间还是会用到汇票贴现的,那么什么是承兑汇票贴现呢,银行承兑汇票的贴现率又是多少呢,银行承兑汇票贴现要具备什么样的条件呢, 一、承兑汇票的贴现申请人必须满足以下几个条件: 1、依法登记注册并22-03-02 17:30:01 -

电子银行承兑汇票是在出票人(即承兑申请人)以数据电文形式向开户银行提出申请,经承兑银行审批并同意承兑后,保证承兑申请人在指定日期无条件支付确定金额给收款人或持票人的票据。电子银行承兑汇票是纸质银行承兑汇票的继承和发展,电子银行承兑汇票所体现24-01-12 15:06:02

电子银行承兑汇票是在出票人(即承兑申请人)以数据电文形式向开户银行提出申请,经承兑银行审批并同意承兑后,保证承兑申请人在指定日期无条件支付确定金额给收款人或持票人的票据。电子银行承兑汇票是纸质银行承兑汇票的继承和发展,电子银行承兑汇票所体现24-01-12 15:06:02 -

银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴现申请人营业执照副本或正本复印件、企业代码证复印件;2、银行承兑汇票贴现经办人授权申办委托书;3、银行承兑汇票贴现经办人身份证原24-01-12 15:03:01

银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴现申请人营业执照副本或正本复印件、企业代码证复印件;2、银行承兑汇票贴现经办人授权申办委托书;3、银行承兑汇票贴现经办人身份证原24-01-12 15:03:01 -

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。银行承兑汇票贴现申请向开24-01-12 15:00:01

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。银行承兑汇票贴现申请向开24-01-12 15:00:01 -

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。银行承兑汇票贴现申请向开24-01-12 14:57:01

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。银行承兑汇票贴现申请向开24-01-12 14:57:01 -

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑24-01-12 14:54:01

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑24-01-12 14:54:01 -

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑24-01-12 14:51:01

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑24-01-12 14:51:01 -

企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承兑汇票贴现费用必须参考的是具体贴现日当天的银行公布的汇票贴现利率.举个实际例子说明下银行承兑汇贴现利息如何计算:假设企业手里有一24-01-12 14:48:01

企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承兑汇票贴现费用必须参考的是具体贴现日当天的银行公布的汇票贴现利率.举个实际例子说明下银行承兑汇贴现利息如何计算:假设企业手里有一24-01-12 14:48:01 -

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:45:01

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:45:01 -

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。企业去银行贴现就涉及到一24-01-12 14:42:01

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。企业去银行贴现就涉及到一24-01-12 14:42:01 -

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:39:01

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:39:01 -

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:36:01

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:36:01 -

客户申请通过企业网上银行办理电子银行承兑汇票业务的,应先向其开户行申请注册成为网上银行证书客户。(1)已注册企业网上银行证书客户需开通电子银行承兑汇票业务的,请提供以下资料:企业组织机构代码证及复印件、法人及代理人身份证及复印件、授权书、公24-01-12 14:33:02

客户申请通过企业网上银行办理电子银行承兑汇票业务的,应先向其开户行申请注册成为网上银行证书客户。(1)已注册企业网上银行证书客户需开通电子银行承兑汇票业务的,请提供以下资料:企业组织机构代码证及复印件、法人及代理人身份证及复印件、授权书、公24-01-12 14:33:02 -

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。企业去银行贴现就涉及到一24-01-12 14:30:01

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。企业去银行贴现就涉及到一24-01-12 14:30:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承24-01-12 14:27:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承24-01-12 14:27:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:24:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:24:01 -

1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务费用。适用24-01-12 14:21:01

1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务费用。适用24-01-12 14:21:01 -

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:18:01

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:18:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承24-01-12 14:15:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承24-01-12 14:15:01