-

- 公司:

- 诚信江南信息咨询有限公司

-

- 联系:

- 王经理 蒋经理

-

- 手机:

-

15720886679

13862072497

13862067092

-

- 地址:

- 苏州312国道机电五金城旁

本站共被浏览过 4514892 次

- 电子承兑汇票到期,会自动到账吗?599阅读 2025-12-23 16:15:06

- 银行承兑汇票的期限一般是多久?594阅读 2025-12-23 16:14:15

- 电子承兑汇票如何转让的?574阅读 2025-12-23 16:13:44

- 如何辨别银行承兑汇票的真伪?598阅读 2025-12-23 16:13:00

- 银行承兑汇票到底是啥?大白话拆解,做生意、理财都能用640阅读 2025-12-23 16:12:13

公司动态

您所在的位置:首页 > 详细信息

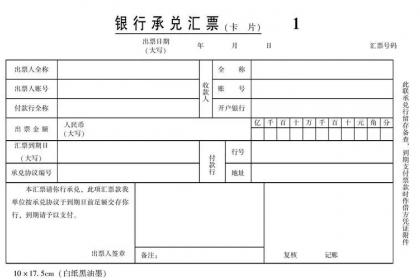

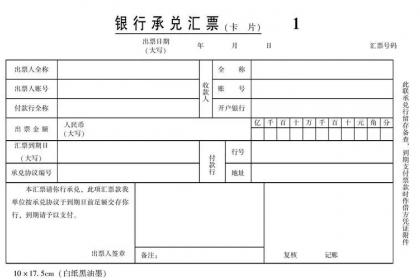

商业汇票全解析:电子与纸质对比

2025-01-22 04:34:57 4613次浏览

商业汇票,按承兑人的不同,主要分为商业承兑汇票和银行承兑汇票。电子商业汇票则包括电子商业承兑汇票和电子银行承兑汇票。

适用范围上,商业汇票适用于在银行开立存款账户的法人及其他组织之间,且必须具备真实的交易关系或债权债务关系。个人则无法使用托收承付或商业汇票。

出票人资格条件包括:在银行开立存款账户的法人及其他组织、与付款人(承兑人)有真实委托付款关系、有可靠资金来源。电子商业汇票还需签约开办对公业务的企业网银等电子服务渠道,并与银行签订《电子商业汇票业务服务协议》。

强制使用情形:单张出票金额在10万元以上的商业汇票,原则上应通过电子商业汇票办理;而单张出票金额在100万元以上的商业汇票,则必须通过电子商业汇票办理。

出票人的确定:商业承兑汇票可由付款人签发并承兑,也可由收款人签发交由付款人承兑;银行承兑汇票则应由在承兑银行开立存款账户的存款人签发。

必须记载事项:纸质商业汇票需记载七项内容,而电子商业汇票则多了票据到期日和出票人名称两项。

付款日期上,纸质商业汇票长不得超过6个月,而电子商业汇票自出票日起长不得超过1年。

承兑方面,商业汇票可在出票时向付款人提示承兑后使用,也可先使用再提示承兑。付款人承兑后需承担到期付款责任,如拒绝承兑则需出具说明。银行承兑的承兑汇票需按票面金额的一定比例收取手续费。

商业承兑汇票的承兑人需于承兑完成次日披露相关信息,并每月前10日内披露承兑信用信息,确保信息的真实、准确、及时和完整。

-

电子银行承兑汇票是在出票人(即承兑申请人)以数据电文形式向开户银行提出申请,经承兑银行审批并同意承兑后,保证承兑申请人在指定日期无条件支付确定金额给收款人或持票人的票据。电子银行承兑汇票是纸质银行承兑汇票的继承和发展,电子银行承兑汇票所体现24-01-12 15:06:02

电子银行承兑汇票是在出票人(即承兑申请人)以数据电文形式向开户银行提出申请,经承兑银行审批并同意承兑后,保证承兑申请人在指定日期无条件支付确定金额给收款人或持票人的票据。电子银行承兑汇票是纸质银行承兑汇票的继承和发展,电子银行承兑汇票所体现24-01-12 15:06:02 -

银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴现申请人营业执照副本或正本复印件、企业代码证复印件;2、银行承兑汇票贴现经办人授权申办委托书;3、银行承兑汇票贴现经办人身份证原24-01-12 15:03:01

银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴现申请人营业执照副本或正本复印件、企业代码证复印件;2、银行承兑汇票贴现经办人授权申办委托书;3、银行承兑汇票贴现经办人身份证原24-01-12 15:03:01 -

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。银行承兑汇票贴现申请向开24-01-12 15:00:01

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。银行承兑汇票贴现申请向开24-01-12 15:00:01 -

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。银行承兑汇票贴现申请向开24-01-12 14:57:01

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。银行承兑汇票贴现申请向开24-01-12 14:57:01 -

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑24-01-12 14:54:01

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑24-01-12 14:54:01 -

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑24-01-12 14:51:01

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑24-01-12 14:51:01 -

企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承兑汇票贴现费用必须参考的是具体贴现日当天的银行公布的汇票贴现利率.举个实际例子说明下银行承兑汇贴现利息如何计算:假设企业手里有一24-01-12 14:48:01

企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承兑汇票贴现费用必须参考的是具体贴现日当天的银行公布的汇票贴现利率.举个实际例子说明下银行承兑汇贴现利息如何计算:假设企业手里有一24-01-12 14:48:01 -

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:45:01

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:45:01 -

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。企业去银行贴现就涉及到一24-01-12 14:42:01

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。企业去银行贴现就涉及到一24-01-12 14:42:01 -

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:39:01

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:39:01 -

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:36:01

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:36:01 -

客户申请通过企业网上银行办理电子银行承兑汇票业务的,应先向其开户行申请注册成为网上银行证书客户。(1)已注册企业网上银行证书客户需开通电子银行承兑汇票业务的,请提供以下资料:企业组织机构代码证及复印件、法人及代理人身份证及复印件、授权书、公24-01-12 14:33:02

客户申请通过企业网上银行办理电子银行承兑汇票业务的,应先向其开户行申请注册成为网上银行证书客户。(1)已注册企业网上银行证书客户需开通电子银行承兑汇票业务的,请提供以下资料:企业组织机构代码证及复印件、法人及代理人身份证及复印件、授权书、公24-01-12 14:33:02 -

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。企业去银行贴现就涉及到一24-01-12 14:30:01

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。企业去银行贴现就涉及到一24-01-12 14:30:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承24-01-12 14:27:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承24-01-12 14:27:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:24:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:24:01 -

1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务费用。适用24-01-12 14:21:01

1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务费用。适用24-01-12 14:21:01 -

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:18:01

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:18:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承24-01-12 14:15:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承24-01-12 14:15:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易24-01-12 14:12:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易24-01-12 14:12:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书24-01-12 14:09:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书24-01-12 14:09:01