-

- 公司:

- 诚信江南信息咨询有限公司

-

- 联系:

- 王经理 蒋经理

-

- 手机:

-

15720886679

13862072497

13862067092

-

- 地址:

- 苏州312国道机电五金城旁

- 票据贴现是什么意思 种类有哪些?659阅读 2025-12-05 13:32:40

- 银行承兑汇票及其贴现全解析:从概述到操作指南676阅读 2025-12-05 13:30:48

- 汇票贴现怎么办理?661阅读 2025-12-05 13:28:59

- 电子商业承兑汇票能贴现吗?645阅读 2025-12-05 13:27:22

- 银行承兑汇票贴现详解:流程、利率与金融服务发展670阅读 2025-12-05 13:26:20

常熟银行承兑汇票公司,提供贴凭京票秒贴

2025-12-18 05:33:01 1293次浏览

价 格:面议

银行承兑汇票追索权的概念 票据追索权,是指持票人在汇票到期不获付款或期前不获承兑或者有其他法定原因时,对于其前手(背书人、出票人以及其他债务人)可以请求偿还汇票金额、利息及费用的权力。 票据追索权分为期前追索权和到期追索权。期前追索权是指持票人在票据到期前依法行使的追索权; 到期追索权是指持票人在票据到期时依法行使的追索权。

银行承兑汇票出票对出票人的效力 (1)担保付款的责任。出票人在出票后,对收款人承担保证该汇票承兑和付款的责任,如果付款人拒绝付款,出票人应付赔偿责任。 (2)付款提示期间内不得撤销委托付款。出票人签发票据后,在规定的提示期间内,不得撤销对付款人代表其付款的委托,否则就会影响持票人的票据权利,也使票据失去信用。 (3)提示期限过后的责任。票据在提示期限过后就失效,但出票人关于持票人在票据上的权益仍对付归还义务。但假如持票人怠于提示而使出票人遭受损失的,持票人对付赔偿义务。

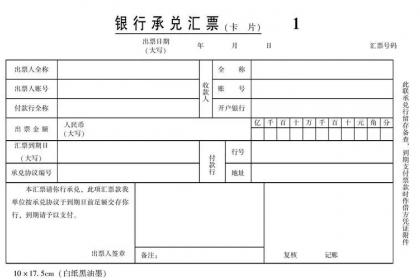

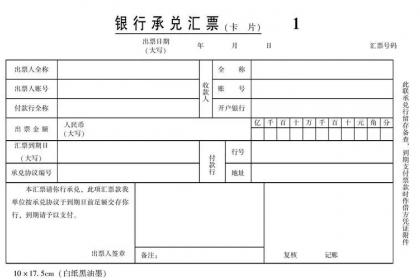

银行承兑汇票,是商业汇票的一种。是由在承兑银行开立存款账户的存款人出票,向开户银行申请并经银行审查同意承兑的,保证在指定日期无条件支付确定的金额给收款人或持票人的票据。对出票人签发的商业汇票进行承兑是银行基于对出票人资信的认可而给予的信用支持。目前我国纸质银行承兑汇票每张票面金额为1亿元(电子票据限额为10亿元)。 主要概念: 由银行承诺到期付款的汇票称为银行承兑汇票;由实力雄厚,信誉卓著的企业承诺到期付款的汇票称为商业承兑汇票。由于市场经济所必需的信用体系在我国尚未完全建立,商业承兑汇票目前使用范围并不广泛,我们经济生活中大量使用的是银行承兑汇票。

银行承兑汇票的债务可以由保证人承担保证责任。保证人必须由票债务人以外的其他人担当。保证人对合法取得银行承兑汇票的持票人所享有的银行承兑汇票权利,承担保证责任,但是,被保证人的债务因银行承兑汇票记载事项欠缺而无效的除外。被保证的银行承兑汇票,保证人应当与被保证人对持票人承担连带责任。银行承兑汇票到期后得不到付款的,持票人有权向保证人请求付款,保证人应当足额付款。 保证人应当在银行承兑汇票或者粘单上记载下列事项: (一)表明"保证"的字样; (二)保证人名称和住所; (三)被保证人的名称; (四)保证日期; (五)保证人签章。 其中,第(一)项、第(五)为保证行为的必须记载事项,保证人在银行承兑汇票或者粘单上未记载上列第(二)项的,以保证人的营业场所、住所或者经常居住地为保证人住所。保证人在银行承兑汇票或者粘单上未记载上列第(三)项的,以出票人或承兑人为被保证人。保证人在银行承兑汇票或者粘单上未记载前条第(四)项的,出票日期为保证日期。 保证不得附有条件;附有条件的,所附条件不影响对银行承兑汇票的保证责任。 保证人为二人以上的,保证人之间承担连带责任。保证人清偿银行承兑汇票债务后,可以行使持票人对被保证人及其前手的追索权。

-

电子银行承兑汇票是在出票人(即承兑申请人)以数据电文形式向开户银行提出申请,经承兑银行审批并同意承兑后,保证承兑申请人在指定日期无条件支付确定金额给收款人或持票人的票据。电子银行承兑汇票是纸质银行承兑汇票的继承和发展,电子银行承兑汇票所体现24-01-12 15:06:02

电子银行承兑汇票是在出票人(即承兑申请人)以数据电文形式向开户银行提出申请,经承兑银行审批并同意承兑后,保证承兑申请人在指定日期无条件支付确定金额给收款人或持票人的票据。电子银行承兑汇票是纸质银行承兑汇票的继承和发展,电子银行承兑汇票所体现24-01-12 15:06:02 -

银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴现申请人营业执照副本或正本复印件、企业代码证复印件;2、银行承兑汇票贴现经办人授权申办委托书;3、银行承兑汇票贴现经办人身份证原24-01-12 15:03:01

银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴现申请人营业执照副本或正本复印件、企业代码证复印件;2、银行承兑汇票贴现经办人授权申办委托书;3、银行承兑汇票贴现经办人身份证原24-01-12 15:03:01 -

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。银行承兑汇票贴现申请向开24-01-12 15:00:01

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。银行承兑汇票贴现申请向开24-01-12 15:00:01 -

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。银行承兑汇票贴现申请向开24-01-12 14:57:01

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。银行承兑汇票贴现申请向开24-01-12 14:57:01 -

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑24-01-12 14:54:01

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑24-01-12 14:54:01 -

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑24-01-12 14:51:01

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑24-01-12 14:51:01 -

企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承兑汇票贴现费用必须参考的是具体贴现日当天的银行公布的汇票贴现利率.举个实际例子说明下银行承兑汇贴现利息如何计算:假设企业手里有一24-01-12 14:48:01

企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承兑汇票贴现费用必须参考的是具体贴现日当天的银行公布的汇票贴现利率.举个实际例子说明下银行承兑汇贴现利息如何计算:假设企业手里有一24-01-12 14:48:01 -

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:45:01

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:45:01 -

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。企业去银行贴现就涉及到一24-01-12 14:42:01

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。企业去银行贴现就涉及到一24-01-12 14:42:01 -

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:39:01

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:39:01 -

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:36:01

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:36:01 -

客户申请通过企业网上银行办理电子银行承兑汇票业务的,应先向其开户行申请注册成为网上银行证书客户。(1)已注册企业网上银行证书客户需开通电子银行承兑汇票业务的,请提供以下资料:企业组织机构代码证及复印件、法人及代理人身份证及复印件、授权书、公24-01-12 14:33:02

客户申请通过企业网上银行办理电子银行承兑汇票业务的,应先向其开户行申请注册成为网上银行证书客户。(1)已注册企业网上银行证书客户需开通电子银行承兑汇票业务的,请提供以下资料:企业组织机构代码证及复印件、法人及代理人身份证及复印件、授权书、公24-01-12 14:33:02 -

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。企业去银行贴现就涉及到一24-01-12 14:30:01

1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;3、在银行开立结算账户;4、非银行承兑汇票的出票人;5、满足银行要求的其他条件。企业去银行贴现就涉及到一24-01-12 14:30:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承24-01-12 14:27:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承24-01-12 14:27:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:24:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:24:01 -

1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务费用。适用24-01-12 14:21:01

1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务费用。适用24-01-12 14:21:01 -

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:18:01

背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书格式是怎样的呢?在银行承兑汇票背面个“背书人签章”栏内,由票据正面收款人签章,并填写被背书人单位正确全称,进行背书转让。后手背书24-01-12 14:18:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承24-01-12 14:15:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承24-01-12 14:15:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易24-01-12 14:12:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法的商品交易24-01-12 14:12:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书24-01-12 14:09:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。背书是银行承兑汇票流通的主要方法,为使用票据的人广泛使用,完全背书是银行承兑汇票常见的正规背书。那么承兑汇票背书24-01-12 14:09:01